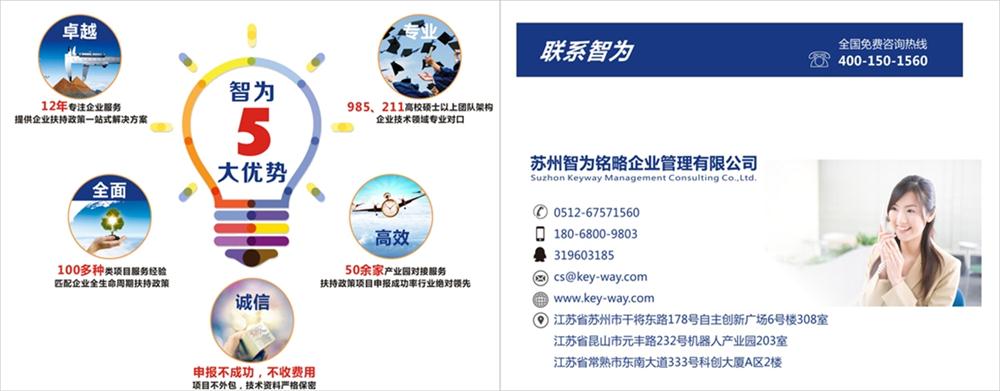

电 话:135-8498-4787

QQ:319603185

邮箱: cs@key-way.com

地址:苏州市干将东路178号苏州自主创新广场3号楼301室

高新技术企业规避税务风险5大措施

一、高新产品(服务)的范围

高新技术企业在申请认定和享受税收优惠时中,通常较为关注的是核心知识产权以及科技人员、研发费用、高新收入三项指标是否达标,却易忽视高新技术产品(服务)的范围,往往存在如上述案例中企业主要产品(服务)与申请认定的高新领域不一致情形。国科发火〔2016〕195号文件对这一产品(服务)的范围作出了专项规定,高新技术产品(服务)指对其发挥核心支持作用的技术属于《国家重点支持的高新技术领域》规定范围的产品(服务)。主要产品(服务)指高新技术产品(服务)中,拥有在技术上发挥核心支持作用的知识产权的所有权,且收入之和在企业同期高新技术产品(服务)收入中超过50%的产品(服务),由此企业以主要产品(服务)所属的高新领域为主领域,其他的为次领域。

二、企业总收入的执行口径

国科发火〔2016〕32号文要求近一年高新技术产品(服务)收入占企业同期总收入的比例不低于60%。这个总收入概念常被某些高新技术企业误解,既有执行会计准则中销售(营业)收入口径的,也有执行《企业所得税法》*六条规定中收入总额口径的,在计算收入指标比例及纳税申报中,往往存在一定的涉税风险。国科发火〔2016〕195号文对总收入也作出了专项解释,文件中规定总收入指收入总额减去不征税收入。收入总额与不征税收入按照《企业所得税法》及《企业所得税法实施条例》的规定计算。可见,总收入是税法规定的收入总额减除不征税收入,包括销售货物收入、提供劳务收入、转让财产收入、股息红利等权益性投资收益、利息收入、租金收入、特许权使用费收入、接受捐赠收入、其他收入。各企业、税务机关应得以重视,据此严格测算收入指标比例。

三、无核心知识产权

“核心自主知识产权”是指企业对知识产权的主体或者核心部分,拥有自主权或**控制权,高新产品(服务)是基于自主核心知识产权生产的。实践中,往往存在企业的高新产品(服务)与所拥有的核心知识产权不一一对应情况,即产品中所包含的技术等知识产权并非自主核心知识产权范围,以此“偷梁换柱”,管理中应对知识产权对应产品予以对照核实。

四、扩大高新研发费用归集范围

高新研发费用由人员人工、直接投入、资产折旧摊销、设计、装备调试、委托研发等费用构成。工作指引分别对各项费用做出了严格定义。实践中,往往普遍存在计提未实际发生的费用违规归集问题,应重点关注。此外,对于委托研发的费用应按实际发生额的80%计入,对于受托研发费用不应列为本企业的研发费用,人员人工费用中五险一金的是否计入应按新老办法执行期间分类处理,归集的其他费用应不得超过研发总费用的10%(老指引规定)或20%(新指引规定)。

五、叠加享受优惠政策

高新技术企业可享受的其他税收优惠政策往往还涉及研发费用税前加计扣除、所得额减免等。一是研发费用税前加计扣除政策的享受中,在费用归集时普遍存在与高新研发费用同口径申报问题,根据《财政部 国家税务总局 科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)规定,这里应重点关注可以加计扣除研发费用的归集口径要小于高新研发费用的归集扣除;二是所得减免与税率减免不得叠加享受。根据《国家税务总局关于进一步明确企业所得税过渡期优惠政策执行口径问题的通知》(国税函〔2010〕157号)规定,如果高新技术企业同时享受所得减半征收优惠,那么只能按照25%法定税率减半,不能按照15%优惠税率减半,禁止违规享受叠加优惠。

[上一个产品:软件企业评估好处及流程] [下一个产品:高新技术企业资格维护,研发核算与收入合规指南]